金色观察|Bankless:以太坊分水岭

原文:《The Ethereum Watershed》

作者:Bankless联合创始人 David Hoffman

在本文中,我们将介绍合并后的以太坊交易生命周期。

了解以太坊上的区块是如何构建的,以及哪些参与者在此过程中获取了价值!

了解每个步骤背后的机制设计。

看到 ETH 在流程结束时如何成为最终赢家。

在合并后的世界中,以太坊交易将通过一个非常具体和有序的流程进行。一个强大的交易供应链正在我们眼前构建,庞大的权力结构即将出现。

以太坊交易供应链的现状是生硬和幼稚的。我们都将我们的交易提交到内存池(mempool),套利机器人下降并争夺每一分价值,然后矿工整理所有这些交易以构建一个区块。

在合并后的以太坊中,这个过程被编码并定义到协议中。这从根本上允许 ETH 质押者在每一步利用价值捕获,确保价值在供应链的末端传递给他们。

我已经说过很多次了,但还是说得不够:全面理解密码的最佳途径是通过生物学。

加密是一种新兴的有机系统,它模仿自然规律。尽管人类正在建造这些结构,但已发现的“最佳结构”是一种模仿自然的结构。

经过多年的研发,以太坊开发者已经建立了一个交易供应链,看起来很像分水岭,将降雨或融雪引导至小溪、溪流和河流并最终流向水库、湖泊或海洋等流出点的陆地区域。

交易(雨滴)遍及以太坊。一些去 Uniswap,一些去 Aave,另一些去 OpenSea、NFT 铸币厂、DEX 聚合器、桥接器、代币转移等。

但雨滴(交易)落在以太坊的哪个位置并不重要;它总是会聚到同一个地方并通过相同的过程到达那里。

每滴雨滴都是它自己独特的水滴,降落在独一无二的位置,但很快自然法则就会接管。水滴汇聚成涓涓细流,涓涓细流变成溪流,溪流汇入河流,河流最终汇入流域最深处。

ETH 质押者。

我称之为……以太坊分水岭。

对于那些在他们的加密之旅早期的人来说,这个词汇表可以帮助你为这篇文章中的其余内容做好准备。

优先费用(Priority Fee):以太坊上的所有交易都收取优先费用。从用户的角度来看,这基本上是gas费的代名词。支付的费用越高,交易就越快被包含在区块链中,因为你正在增加选择交易的动机。

内存池(Mempool):内存池是一个较小的数据库,其中包含每个节点保留的未确认或待处理事务。当交易被包含在一个块中得到确认时,它就会从内存池中删除。内存池不是一个规范的东西。每个区块链节点都有自己的内存池版本。有时,交易仅广播给特定实体,使内存池与其他实体不一致。

MEV:最大可提取价值(MEV)是指在标准的区块奖励和gas费用之外,通过包含、排除和改变一个区块中的交易顺序,可以从区块生产中提取的最大值。任何有权在一个区块中订购交易的人都可以通过确保他们的交易捕捉所有可用的套利机会以对自己有利的方式这样做。

MEV 搜索器(MEV Searcher):MEV 搜索器是一种自动化且高度优化的算法,可扫描区块链和内存池以寻找潜在的套利机会,并在发现该机会时提交尝试捕捉该机会的交易。

交易捆绑包(Transaction B uncle):MEV 搜索器产生“交易捆绑包”,它们是一组复杂的事务,它们都被捆绑到一个包中。这是一个单一的交易,里面有很多交易。就像普通交易一样,它也带有优先费用或贿赂,以包含在一个区块中。

区块构建器(Block Builder):区块构建器采用它可以获取的所有交易包,以及最高优先级的内存池交易,并构建一个有资格包含的块。

区块提议者(Block Proposer):您可能知道区块提议者的名称不同:ETH Staker。验证节点。区块提议者提议区块以包含到区块链中。这是正常 ETH 质押过程的一部分,也是交易供应链的最后一步。

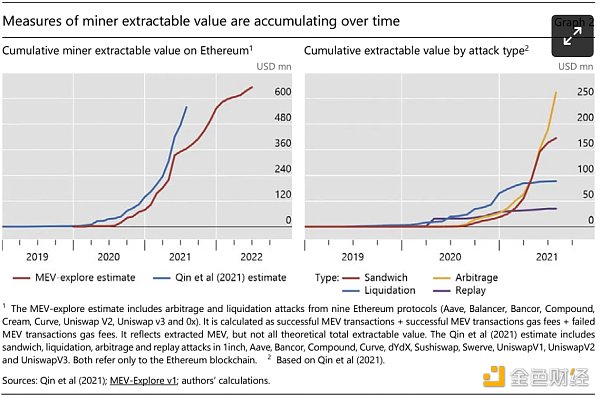

MEV:有多大?

以太坊上的每笔交易都有某种与之相关的价值。如果没有,那么发起方就不会支付gas费。有人愿意支付一些东西来改变以太坊的状态。人们为改变 Uniswap 的价格而付费,他们为提高或降低 Aave 的清算水平而付费,或者参与某种改变以太坊价格和价值的金融交易。

以太坊上的每笔交易都会产生套利痕迹。当有人在 Uniswap 上购买 ETH 时,他们会将其价格与其他所有市场错位,并为套利者创造一个小的微观机会来重新平衡。所有金融交易都为套利机器人留下了极少的机会。

当扰乱 Uniswap 池的平衡时,套利机器人会下降,消耗套利,并输出一个更加平衡和健康的生态系统。以太坊的使用越多,套利的总量就越大。套利机器人类似于 TradFi 中的高频交易者;有数以百万计的算法在寻找最微小的差异,它们都在竞相捕捉这个微小的机会。

让我们谈谈$$$。

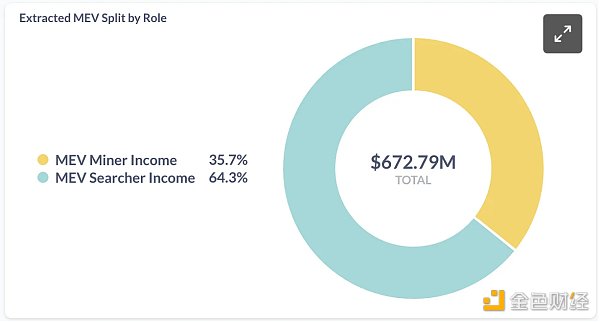

MEV ……呃……真的很大,价值 6.72 亿美元。

而这只是 MEV 的早期阶段。MEV 价值捕获是一个非常有利可图的行业,它必将快速增长几个数量级。没有人认为它不会,尤其是当人们普遍认为 MEV 不是一个“可解决的问题”时。

充其量,它可以被利用……在最坏的情况下,它会将你的区块链变成寡头的地狱。

以太坊交易供应链

步骤0:交易来源:“内存池”

在交易嵌入到以太坊区块链之前,它们存在于这种称为“内存池”的“未出生”状态。Mempool 代表“内存池”,它基本上是所有尚未包含在区块链中的广播用户交易。

当在 Metamask 上进行交易时,你会将其广播到以太坊节点网络。这些节点下载这些数据,并将其保存在计算机内存中。

具有最高优先权费用的交易被从交易的海洋中剔除并添加到一个区块中以包含在区块链中。我在下面的剩余步骤中描述了如何选择交易以包含在内,因为除了“哪笔交易支付了最高优先级费用”之外,还有更多变量需要考虑。

需要注意的重要一点:内存池是一个巨大的交易海洋。每个人都有一个与其包含相关的出价,每个人都在以太坊上做某事。

所有交易都有两个与之相关的潜在价值来源:

优先费用:显性贿赂用户可以选择付费收录

MEV :对以太坊状态产生套利机会的二阶效应

交易最终如何成为以太坊区块链的一部分取决于优先费的大小和交易的所有相关 MEV。

例如,可以创建一笔费用为 0 美元的交易,基本上是要求矿工免费包含该交易。矿工或验证者通常会忽略此交易,而不是实际向他们付款的交易,但如果该交易类似于“为 1 ETH 支付 1,000,000 DAI”或“为 1 ETH 出售 Cryptopunk #1118”,则该交易将是立即被第一个 MEV 机器人发现它。

简而言之,所有交易都会因包含它而获得奖励,无论是明确的优先费用,还是隐含的 MEV 值。每笔交易的价值都由供应链中的下一个参与者获取:MEV Searchers。

步骤 1| MEV 搜索器:“微型套利者”

MEV Searchers 是高度优化的套利机器人。

每个 MEV 搜索机器人都针对一种特定类型的 MEV 进行了优化,其创建者花费大量时间和人力来改进机器人,以便它可以产生更好的套利并赚取更多利润。

例如,将有经过高度优化的搜索器,可以在 DeFi 中的各种 AMM(自动做市商;又名“去中心化交易所”)之间套利不平衡。如果 ETH 在 Uniswap 上的价格为 1998 美元,而在 Sushiswap 上的价格为 2002 美元,则针对 DEX 套利进行优化的 MEV 机器人将创建一个交易来捕获这种价差并获得一些 gwei。

同样的竞争也发生在 Aave、Maker 或 Compound 等借贷应用程序内部。大量的价值支付给了清算机器人,它们都竞相清算水下 DeFi 贷款。随着时间的推移,我们已经看到这些 DeFi 清算机器人在较小的利差上展开竞争,确保贷款以市场允许的最优惠利率清算,最大限度地提高贷款保留的价值。

有成千上万的 MEV 搜索机器人,在内存池中搜寻,与其他 MEV 搜索机器人争夺价值微便士的套利。

随着这些 MEV 搜索者变得更好、更节能,他们将能够争取越来越少的套利,有机地确保 DeFi 是一个高效的市场。

捆绑交易(Bundling)

这些 MEV Searcher 机器人创建交易“捆绑”;因为它通常是完全捕获可用套利所需的一组交易。机器人需要以特定顺序包含所有这些交易,以便他们的操作正常工作,因此他们将它们捆绑在一个整洁的小包裹中,在上面打一个弓,然后将其运送给游戏中的下一个玩家:Block Builders(区块构建器)。

就像普通交易者一样,每个 MEV 搜索器机器人都会为他们创建的每个交易包提交一个“出价”。这是机器人愿意支付给 Block Builders 以包含他们的捆绑包的价格。由于这种 MEV 套利游戏竞争激烈,利润变得极其微薄。

由于这些 MEV 机器人正处于竞价升级的快速游戏中,为争取包容性而战,MEV 搜索者支付给 Block Builders 的出价很快接近他们提取的套利的全部价值,这意味着 Block Builders 获得了一定数量的价值接近 MEV 搜索器可以提取的内容的 99.99% 以上。

步骤 2️ | 区块构建器:“宏观套利者”

“积木”的作用很简单。区块构建器尽可能构建最有价值的区块,然后出价让区块提议者接受他们的区块。

这听起来很简单,但为了尽可能地盈利,构建者必须具有很强的竞争力。

区块构建器竞争有两个向量:

硬件和网络

订单流

硬件和网络

区块构建器必须经历交易模拟的计算密集型过程。

构建器不能盲目地包含每个事务包而不考虑其内容。搜索器提交的许多捆绑包将寻求相同的套利机会,如果一个懒惰的构建器包含有冲突的捆绑包,那么第二个交易捆绑包将被拒绝,并且构建器将失去其相关的出价。

区块空间是宝贵的,构建器必须对它包含在一个块中的交易进行超优化,以确保他们不会把钱留在桌子上。

因此,区块构建器会经历一个密集的交易模拟过程,在这个过程中,它会播放每笔交易,以检查是否存在冲突。他们将遍历交易包的所有可能排列以找到最有利可图的组合,然后用基本的内存池交易填充剩余的块,对其进行打包,并竞标阻止提议者将其包含在内。

全部在 12 秒内完成。

订单流

回到我上面所说的关于以太坊内存池的内容……

内存池不是一个规范的东西。“规范的东西”,“唯一的事实来源”是以太坊区块链。一个交易是“在区块链中”,它处于不确定状态。

每个以太坊节点都有自己的内存池版本。当通过 Metamask(或任何钱包)进行交易时,你正在将尼的交易广播到每个会听你的以太坊节点;毕竟,你只是希望你的交易包括在内……并不真正关心如何。

并非每个都是如此。广播交易就是“展示你的底牌”。你在告诉世界你想做什么。如果“你在做什么”是“我有一堆市场不知道的alpha”的同义词,那么将这笔交易传播给每个愿意听的人肯定会让你失去你试图获得的alpha的每一分钱。

好的,所以你在以太坊上看到了一堆alpha……但如果你广播你的交易,你会向某个 MEV 机器人透露那个alpha,他们肯定会打败你……因为他们就是这样做的。

做什么?

私人订单流。

您无需向所有人广播此交易,而是与同意处理您的交易而不向其他所有人广播的矿池达成链下协议。

Flashbots,已经制作了“Flashbots Protect”来民主化获得这种权力。

这里要吸取的教训:并非所有的内存池都是平等的。具有更好的内存池视野和访问私人交易订单流的实体将能够利用市场其他部分的套利机会。

这些是 Block Builders 竞争的载体:谁可以更好地看到内存池,无论是通过改进的硬件和网络,还是用于订单流的私有链下协议。

竞标区块

区块构建器通过从 MEV 搜索者的所有交易捆绑中收集所有出价以及来自单个交易的所有优先费用来赚钱。例如,这将变成一个可以为他们净赚 2.2 ETH 的区块。然后,他们将对该区块提出 1.9 ETH 的出价,由区块提议者提议,以试图将 0.3 ETH 的价差收入囊中。

就像 MEV 搜索者一样,区块构建器将具有很强的竞争力。一个真正优秀的区块构建器可以生成一个具有 3 ETH 价值的区块,并为其包含 2.2 ETH 出价……但另一个区块构建器可以构建一个只有 2.4 ETH 价值的区块,并为其出价 2.3 ETH包容。

自然,理性的区块提议者会接受 2.3 ETH 的出块区块,而采取较小价差的建造者将把现金收入囊中。

利润崩溃得非常快。

步骤 3️ | 区块提议者:“ETH Stakers”

最后一步是将区块实际添加到区块链的地方!

ETH Stakers ,运行验证节点的人只需选择与之相关的最高出价的块。

他们甚至不需要做任何工作。他们只需选择最有利可图的区块头并签署一条消息,表示他们以 32 ETH 质押的全部信心和信用批准该区块。

最后,我们来到了这部分一直是重点的部分。

要点:通过机制设计实现平等

以太坊开发人员花费了大量的时间和研发来使 ETH 质押尽可能容易和民主。使用尽可能少的 ETH,已经付出了巨大的努力使 ETH 可以在基本的消费硬件上进行质押。

这些是以太坊的价值观:使家庭验证和参与共识尽可能民主和可访问。不管你的背景是什么,你只需要基本的消费硬件和一些 ETH,你就可以参与以太坊的质押。Rocket Pool 和 Lido 等应用层创新有助于降低 32 ETH 的门槛,未来,32 ETH 有可能降低到 16 甚至 8 个。

我们发现 MEV 是以太坊中的一个大问题,它有可能将 ETH 的供应集中到少数特权方,这些特权方可以比其他任何人更好地提取 MEV。这一现实威胁到保持以太坊去中心化和民主的整个努力。

那么开发者做了什么?他们使用机制设计来利用 MEV 并将其交到 ETH 持有者的手中。

作为 ETH Staking 个人,问问自己……你知道如何运行 MEV 搜索机器人吗?你知道如何构建最优化的区块吗?通过上述过程,您不必这样做。整个供应链受制于堆栈中最去中心化和可访问的部分:ETH 持有者。

MEV Searcher 机器人的利润被块构建者争取纳入的斗争最大程度地压缩。区块建设者的利润被区块提议者争取包容的斗争最大限度地压缩了。

区块提议者是 ETH Stakers。

最好的 MEV 搜索机器人的所有潜在中心化威胁都会向下游传递给区块构建器,然后再传递给 ETH 质押者。

这真的非常非常看好 ETH。

它真的会在 ETH Stakers 结束吗?

不必要。

Blocknative 的 Matt Culter认为,这场比赛实际上会回到交易发起点:钱包。

由于每笔交易都有相关的价值,因此钱包成为消费者互动的一个非常强大的地方。钱包成为专有交易流的来源;区块建造者可以利用的交易流。

因此,区块构建者可能会为他们的交易流支付钱包费用。例如,一个专门的区块构建器可以向 Metamask 支付很多钱,只将交易路由给他们,而不是向全世界广播。

这听起来很糟糕!Metamask 用户的交易将像 Citadel 和 Robinhood 一样被盗取。

我不认为会是这样。相反,我认为它会产生诸如信用卡积分或航空里程之类的东西……但取而代之的是实际的货币奖励,例如 ETH 或 DAI。

钱包会付钱给你使用它们。通过此过程提取的所有保证金可能会在逻辑上与交易发起者(就是你个人)达成一致,并由您的钱包服务提供商提供回扣或回扣。

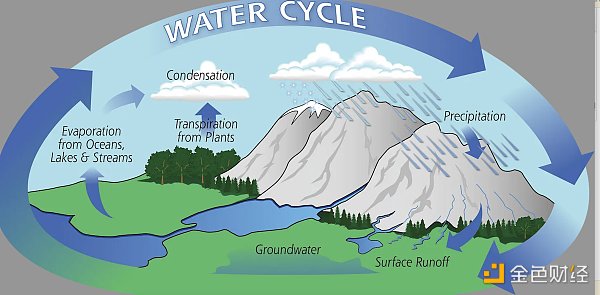

当然,这结束了以太坊交易流域循环。

交易价值汇聚到一个中心池后:ETH 质押者,蒸发到空气中,凝结成云,再次下山,回到漏斗的顶端,为以太坊生态系统提供源源不断的能量营养物质的流动。

我们建立了一个自我延续的生态系统。让一千个DApp绽放。

进一步明确和细化区块链技术在审判执行工作中的应用场景,是当前区块链司法应用的重点。要应用区块链技术助力智慧诉讼服务,优化诉讼流程管理;助力智慧审判执行,提升案件办理质效;助力司法行政协同,促进跨链数据...

听宏观投资人分析 比特币还有四年周期论吗?原文作者:RaoulPal,RealVisionCEO原文翻译:0x137,BlockBeatsRaoulPal是全球宏观金融研究机构GlobalMacroInvestor和RealVision的创始人,也是当前加密领域最知名的KOL之一。本文梳理自RaoulPal在个人社交媒体平台...

何为ApeCoin和ApeCoin DAO元宇宙里最强IP无聊猿的母公司YugaLabs于今年新推出的ApeCoin具体是什么?它未来的价值怎么样?1.什么是ApeCoin?</h2>ApeCoin是一种运行在以太坊链上的ERC-20通证,于2022年3月问世,它是无聊猿游艇俱乐部(BAYC)...

我们应该重新思考下一个周期的空投策略加密项目经常使用空投向社区成员分发免费代币,但它们的效果如何?空投有助于将项目的代币供应分散给公众,并且可能是更广泛的营销计划的一部分,以提高对其核心产品或新产品的知名度。用户无需花钱即可获得这些代币...

晚间必读5篇 | 万字长文回顾美国加密货币监管史1.火爆与争议并存资本圈如何看待Web3的发展前景?近期,Web3.0直接带动资本热情的,是国际知名投资机构的动作。2月,全球最大风险投资之一的红杉资本,宣布推出一支专注于投资Web3.0相关技术创业公司的基金,资金规...

2022年美国最有价值的十家私有金融科技公司对金融科技而言,过去一年是令人警醒的。在经历过2021年的新独角兽公司和巨额融资的狂欢之后,私有金融科技公司如今正争相削减成本,并拉长自己的资金使用期限,以避免不得不以较低估值筹集额外资金。自去年11月以来...

NFT AMM 创新方案 Sudoswap 发布协议治理 TokenSUDO 分发信息NFTAMM创新方案Sudoswap发布协议治理TokenSUDO分发信息:初始供应量6000万枚,其中分配给XMON持有者2512万(41.9%);分配给0xmonsNFT持有者90万枚(1.5%);追溯LP空投90万枚(1.5%),快照区块:15455555;Treasur...

反思 DeFi 协议之治理症结</h1>LeveragefromNFTcollectionLeverageV3byMichaeln</h1>撰文:MIDDLE.X审阅:Owen编辑:Eunice*感谢@定慧的小灵儿参与本文观点的讨论*继Steem事件之后,今年年初,币圈话题人物孙宇晨(JustinSun)再度陷入关于治...

简析海外NFT市场格局:前赴后继,三足鼎立自2021年起,NFT市场以一种前所未有的速度建立了起来。据DappRader数据,2020年时全球NFT市场资产总值仅为3.17亿美元,至2021年仅上半年就达到127.25亿美元,今年这一数据再次飙升,仅一季度全球NFT交易总资产就高达...

NFT 开发者:谈谈我对 ERC-4907 的三点疑问作者:小野昨天,我被朋友圈里铺天盖地的ERC-4907和DoubleProtocol刷屏了。作为一个从事NFT相关开发工作的以太坊社区开发者,笔者非常关注NFT生态相关的最新发展,因此在获取到该消息的第一时间,在好奇的驱动下,便...

孙割114万枚以太坊出手,GMT出现危机,luna新链即将上线;二姨夫暴雷引发DEFI恐慌;数藏暴跌。

前情提要:1,以太坊出现危机,大户出逃,日跌幅10%。2,GMT出现负面,清退国内用户,日跌幅40%。3,LUNA新...

基于反身性的代币经济学设计不可持续,DeFi需要结构性的改变

链茶速递是链茶馆旗下编译团队,关注区块链及加密货币领域最新动向,重点介绍国外的新观点、新风向。来源/M...

思考 DeFi 代币经济学复杂的反身性设计:是否可持续

所有花哨的飞轮都是有价值的辅助功能。你喜欢熬夜去思考因果关系困境吗?比如祖父悖论。假如你回到过去,在...

近期最火热的 NFT:goblintown.wtf 市值达 1.5 亿美金,地板价达 7.9ETH

OpenSea数据显示,近24小时,goblintown.wtf交易量超过4800ETH,位列站内第一,地板价已达7.9ETH,是近期最...