DeFi「新叙事」一文盘点拥有真实收益的DeFi协议

原文作者:Miles Deutscher

原文编译:TechFlow intern

DeFi 正在酝酿一个热门的新叙事,它被称为“真实收益”,协议根据创收情况向用户支付收益。于是,我在这个不断增长的行业中挑选了 几个项目,看看它们如何成为下一个周期的支柱。

真实收益意思是从产生 "真正的 "收入中获得的收益,而不是从代币发行中获得收益。真实收益以反射性方式运作:更多的收入=向用户支付更多的收益,反之亦然。

因此,对 "真实收益 "项目的赌注变成了对项目能力的赌注:a)积累新用户,b)随着时间的推移增加创收以奖励代币持有人。

但在我做任何 "选择 "之前,我认为最重要的是要先了解这种叙事的来源。

让我们倒退到 2021 年,当时最常见的用户获取形式是提供充裕的 APR,以吸引更多的 TVL,DeFi 协议的一些例子:$TIME、$SUNNY、$AXS、$ANC......

2021 年几乎所有的 DeFi 协议都用了激进的代币通胀模式,以快速吸引流动性。为什么?因为比赛已经开始了,散户的兴趣和贪婪达到了前所未有的高度。就像投资者一样,项目感受到了 FOMO,不想错过。

问题是,这种模式是不可持续的。项目只能提供一段时间的人工收益,然后直到他们被迫转向可持续的模式。在没有这种人为的激励用户存款之后,许多 DeFi 协议遭遇了不同层度的崩溃。

这也导致许多投资者损失惨重,其中最严重的是 LUNA 和 UST。PTSD 和 DeFi 随后的崩盘导致散户大量的流失,造成了当前 DeFi 格局的关键缺陷。

a) 通胀通过激励流动性来 "填充 "TVL,一旦作废,许多链的 "真实 "价值就会暴露。

b) 许多协议没有精心设计的底层价值累积机制。

其结果是什么?随着市场转向更加避险,从 "假 "到 "真 "的收益协议的急剧转变。这种转变的证据是最近衍生品 DEX 的增长,以及 ETH 合并预期带来的生态系统反弹。

于是我挑选出我最喜欢的“真实收益”项目。我会给你简单介绍他们做什么,他们如何产生收入,以及我认为他们的潜力是什么。

第一类代币属于 "去中心化永续交易所 "板块。它们提供具有深度流动性和低费用的杠杆交易,同时拥有 DEX 与 CEX 的所有积极优点:

没有 KYC

没有对手方风险

安全

主权

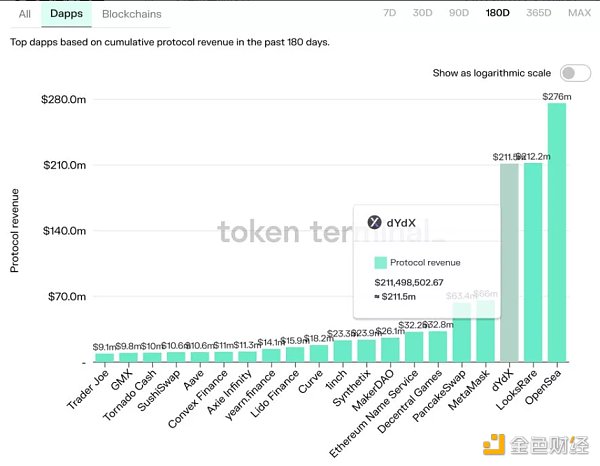

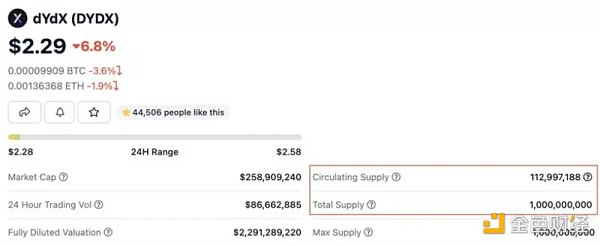

所以,我清单上的第一个是 $DYDX。根据 Tokenterminal 的数据,它是最大和使用最活跃的永续 DEX,产生了超过 3.21 亿美元的年化协议收入,这使其在所有 DAPP 中排名前三。

$DYDX 目前保留了这笔收入(并不直接支付给代币持有人),但他们计划在 2022 年底推出的 V4 中改变这种模式。

因此,就目前而言,DYDX 并没有在所有竞争对手中拥有最好的代币经济学,但是......

我认为 Dydx 的最大上升空间来自于他们在 Cosmos 上推出的自己的链,这种灵活性为他们提供了相对于其他 DEX 的独特优势,也是我长期看涨的原因之一。

$GMX 是 Arbitrum 上最大的项目(2.5 亿美元 TVL),以及 $AVAX 上排名第七的项目(9000 万美元)。

GMX 以独特的多资产池为基础,它为流动性提供者赚取费用,促进现货资产的 30 倍杠杆交易,且滑点低。

$GMX 可以说是拥有所有永续 DEX 中最好的代币经济学。质押 GMX 代币会使您获得 30% 的平台费用,以 $ETH 支付,还有一个 esGMX 模型来激励 "粘性 "流动性。

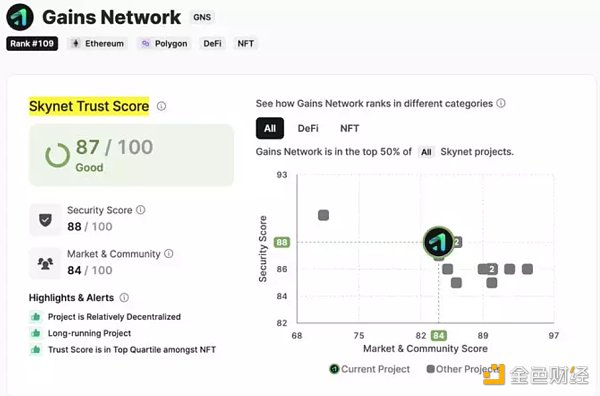

$GNS 在 $MATIC 上 运营,其首发产品 "gTrade "最近的交易量超过 150 亿美元。它拥有时尚的用户界面、出色的代币经济学,与同行相比,它的市值也比较“适中”,为 6000 万美元。

CertiK 给 $GNS 的安全评级很高,信任分数为 87 分,社区分数为 84。鉴于 DeFi 最近的漏洞,在投资之前知道一个项目是值得信赖的总是好的。

一个朋友根据收入模型对 $GNS 的价格进行了预测。如果每天的交易量为 10 亿美元,$GNS 理论上价值约 100 美元(目前约为 2.5 美元)。

我认为,上述三个 DEX 都是很好的长期资产。这种比较将帮助你了解它们之间的差异,以帮助你确定在如何让有效地分配资本。

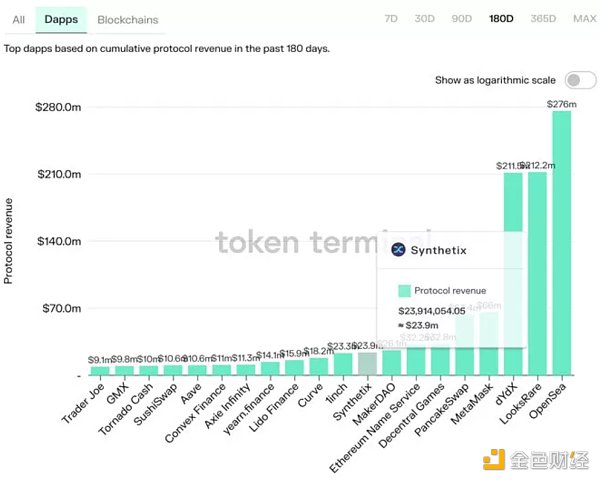

$SNX 是一个建立在 $ETH 和 $OP 上的去中心化的合成资产协议。这意味着,你可以与现实世界的资产之间进行交易,如黄金、白银、加密货币、欧元、石油和股票。

您可以质押 $SNX 以赚取 $sUSD 和 $SNX,他们通过协议费用(由合成资产的铸造/燃烧产生)产生这种收益。$SNX 目前产生了 1 亿美元的年化协议收入,在 Tokenterminal 上按收入排名为 dAPP 第 9 名。

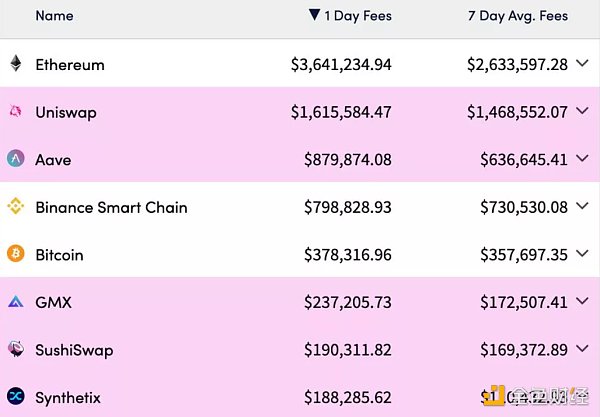

我们还可以观察到,$SNX 和 $GMX 在费用方面都排在前 10 位,超过了 7 天平均费用,整个加密货币领域的费用为 1 亿美元。

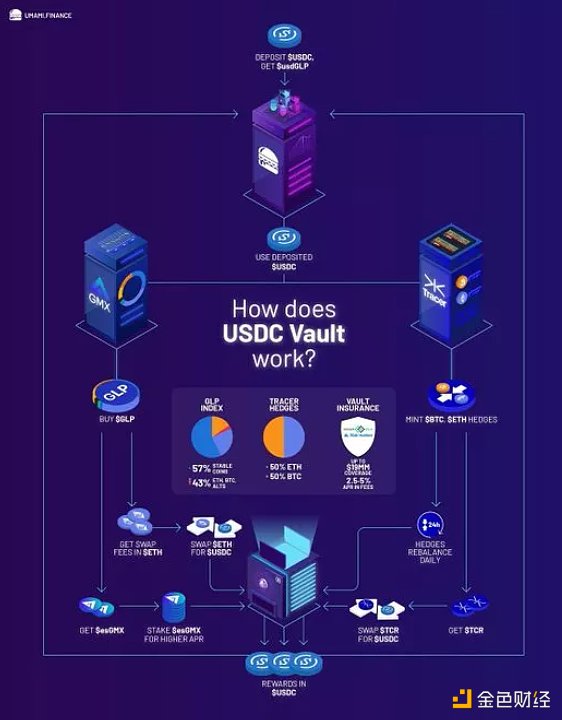

$UMAMI,它最大的创新是它的 USDC 金库,与 Anchor 不同的是,它支付 20%的可持续收益,产生于铸造 GLP 和收取交易费,他们还将在不久后推出 $ETH 和 $BTC 保险库。

有几条注意事项

我认为“真实收益”在客观上更好是一种误解。通胀服务于它们的目的,许多协议已经成功地获得了许多新用户,并通过产生更多代币来提高 APR,并建立了伟大的社区。

许多以激进代币计划开始的代币正逐渐转向收费模式。最终,只有产生实际收入的协议才能成功,炒作和通货膨胀只对暂时的价格表现有利。

因此,尽管这个清单可能是现在被认为是 "Real Yield",但将有许多 DeFi 协议转向这种模式。有些会失败,因为将脆弱的代币经济学暴露了出来;有些则会成功,因为他们适应了新的架构。

尽管如此,"Real Yield" 看起来越来越像 DeFi 的未来,成功实施可推动采用和创收的功能的项目将在未来几年迅速发展。随着该领域的成熟,投资者将倾向于产生真实和可持续收入的协议,特别是在动荡的市场条件下。对于机构 DeFi 而言,寿命和风险调整后的增长也成为下一个关键的考虑因素。

随着ETH合并的临近,越来越多的消息和似懂非懂的文章都开始出现。显然这是今年加密世界最大的一件事,再怎么重视都不为过。但其实很多朋友对于以太坊合并还是处于半知半解,或者干脆觉得和自己没什么关系,这篇文章...

IETF:中心化、去中心化和互联网标准草案来源:老雅痞摘要尽管互联网是作为一个去中心化的网络中的网络来设计和运作的,但它却不断受到鼓励中心化的力量的影响。本文提供了一个中心化的定义,解释了为什么中心化是不可取的,确定了不同类型的中心化,列出了...

Bankless:下个牛市的 5 大关键主题和趋势注:原作者为Jean-PaulFaraj熊市是积累财富的最好机会。游客(投机者)都已离开,现在正是淡季。这是建设者们埋头工作的时候,也是投资者对下一个大趋势下注的时候。最近的牛市周期见证了DeFi和NFTs的崛起,这两个赛...

Vitalik :以太坊的账户抽象之路注:原文作者是以太坊联合创始人VitalikButerin。账户抽象允许我们使用智能合约逻辑来指定交易的效果,以及费用支付和验证逻辑。这带来了许多重要的安全好处,例如多重签名和智能恢复钱包,能够在不更换钱包的情况下...

如何在元宇宙龙头Decentraland中赚利润?作者:NFTGO分析师0x1CC304大多数参与者认为,NFT就是人们聚集在一起创建强大社区的“手牌”。从历史上来看,我们从未像今天这样能够跨国界、跨种族形成一个超强凝聚力的组织。NFT是身份和社会组织的结合,没有政治...

七年区块链从业经验:搞 Web3 要学习哪些基础知识?Web3是经济、金融、法律、机制设计等经济社会学科与IT、数学、密码学等数字信息科技交叉整合的新领域,它如此之新,以至于不仅没有出现权威学者,甚至连一个基本知识体系都没有梳理出来,人们连该学什么都不知道。大...

金色观察 | 快速走出熊市 机构如何在危中找机金色财经区块链6月25日讯 自比特币诞生以来,加密市场在短短十几年中经历过多次波折。当时间来到2022年,加密行业似乎又一次陷入了困境。在经历了比特币价格持续下跌、稳定币脱锚崩盘、三箭资本的流动性危机等一系...

谷歌三星腾讯 全球上市公司巨头投资了哪些区块链项目?作者|blockdata编译|GaryMa吴说区块链最近,我们分析了投资区块链/加密货币的前100家银行(按资产管理规模,AUM),以了解他们支持的关键用例,以及过去10个月有哪些新银行进入该领域。我们还回顾了前100家上市公司...

不一定要用Web3.0的方式杀死Web2.0转自:老雅痞如果你像我一样,试图保持开放的心态,认为有一天可能会有区块链的非欺诈性应用,那么你可能已经读过一些关于“Web3“的文章了(毕竟它承诺通过区块链重新把网络去中心化)。我意识到这远远不是最重要的...

晚间必读5篇 | 以太坊合并 你需知道的10个问题1.金色观察丨Bankless:以太坊合并你需知道的10个问题</h1>“合并”是以太坊区块链从使用工作量证明(PoW)转为使用权益证明(PoS)这一事件的名称。之所以叫“合并”,是因为它是指目前并行运行的两个独立区块链的...