Chainalysis Web3报告:交易所迎来了它们的清算时刻

来源:老雅痞

散户通过NFT和游戏加入

将加密货币捧上神坛的往往是普通用户。但技术不会从0直接跳到100。从某种意义上说,它不会在一夜之间从秘密的军事技术变得普及大众。它渗透到社会的各个结构中,坚持利基市场。这在报告中体现得非常明显。第一个引起我注意的是下面的图表。

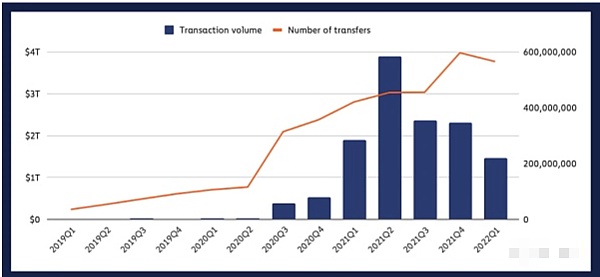

早在2021年第一季度,跨网络的交易量就开始下降,但转让数量并没有下降。直到今年第一季度,它才有所增长。造成这种情况的一个原因是,token价格在2022年第二季度一直处于历史最高水平——因此当你乘以基价时,它会显示出更高的交易量。交易量下降,但转让数量与历史最高点相差不到10%,这种情况有几个原因。

下图显示了交易量和转让数量之间的关系。

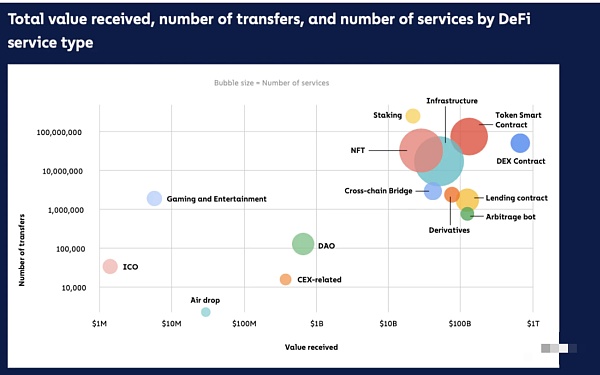

这里有两个以散户为主的服务让我眼前一亮。一个是游戏,另一个是NFT。与游戏相比,NFT在交易量(超过1000亿美元)和转让数量(超过1000万美元)方面似乎更加突出,而游戏的转让数量似乎只有800万美元左右。当然,部分原因可能是与游戏内资产相比,Bored Apes等NFT的价格上涨(峰值时价值50万美元以上)。我的观点是,这两个行业似乎已经抓住了公众的心理,现在大家对它有足够的兴趣(与2019年相比)。

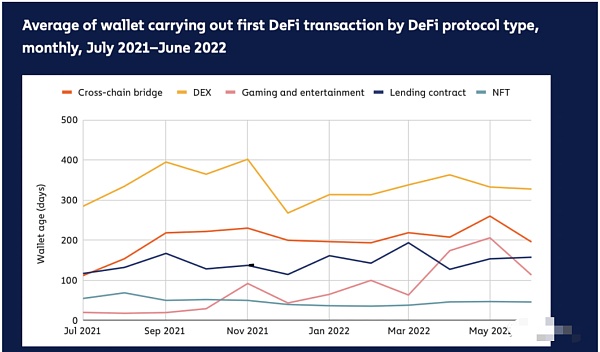

重要之处在于它扩大了市场。下面的图表显示了每个产品部门中钱包的平均年龄。Dex钱包在约300天时或多或少地趋于平缓。这推测出DeFi用户平均已经活跃了约1年。平均而言,游戏和NFT钱包的活跃时间不到50天。

与游戏相关的钱包的折线更高。我认为这与过去几个月中还处于探索中的play-to-earn模式有关,只有旧的钱包仍在其中。对于NFT而言,这个数字一直持平。这意味着越来越多较新的活跃账户已进入生态系统。(或者这可能意味着用户尝试NFT后立即离开,从而使平均活跃钱包的年龄保持在较低水平..)

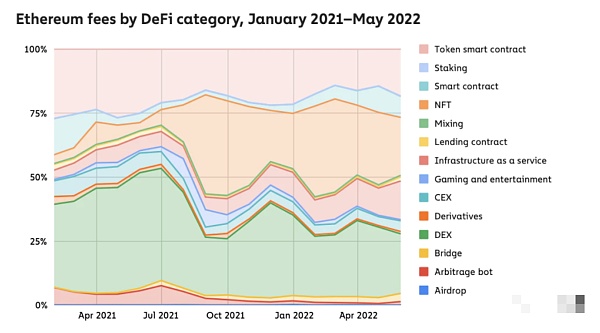

新的钱包在支付费用前意义不大,这就是下面的图表所揭示的一些问题。直到2021年7月,NFT占支付的费用的5%以下。现在约为20-25%。我觉得这很有趣,因为在Chainalysis的所有类别的数据中,NFT是增长最快的。所以也许我们应该改变对他们如此负面的印象..

长话短说:平均交易金额呈下降趋势,更多的交易正在发生,而NFT正在成为登上“散户舞台”的重要组成部分。

交易所迎来了它们清算的时刻

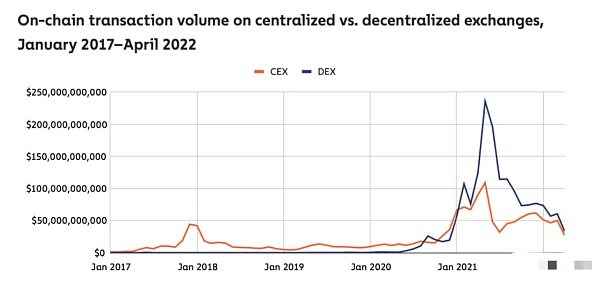

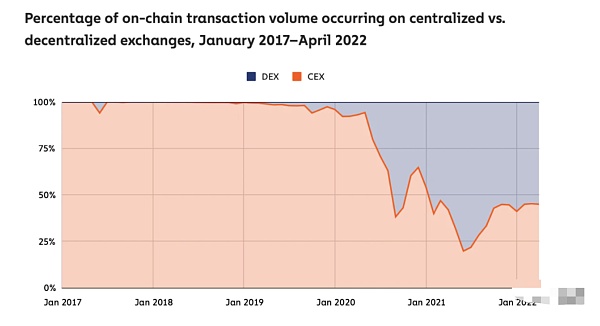

去中心化交易所正处于一个激动人心的时刻。他们的链上交易量现在与中心化交易所的交易量相当。在鼎盛时期,与DEX相关的交易量约为CEX的2.5倍,但这很可能与流动性挖矿有很大关系。在没有激励措施的情况下,鉴于速度和成本效益的考虑,用户可能会回到中心化交易所。

更多的链上交易量流向去中心化交易所而不是中心化交易所。现在,大约55%的交易量流向了去中心化交易所。我认为随着以第二层为中心的交易所在DeFi中的成熟,这个数字将继续呈上升趋势。有以下几个原因支撑我的判断:

DeFi是以鲸鱼主导的——因此,DEX的平均交易量远远超过使用中心化交易所的普通人所做的交易。

一旦你存入资金,CEX就不会在链上记录交易。他们的交易对链上交易量没有贡献。

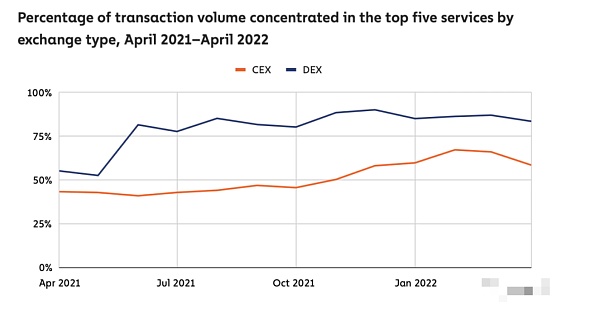

有趣的是,Chainalysis共享的数据也观察到了DeFi中残酷的幂律。例如,前5名去中心化交易所占据了约85%的交易量。在他们的中心化同行中,这个数字更高,约为45%。因此,如果你在DeFi的交易所类别中不在前5位,那么你就要争夺大约15%的交易量。

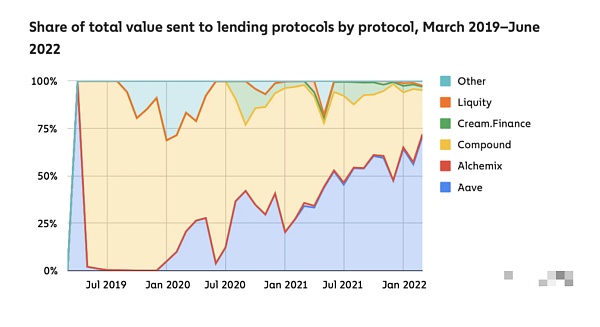

贷款方面呢?Aave和Compound目前控制着借贷平台的交易量的90%。这里的“其他”类别是所有其他参与竞争的借贷平台。他们获得了剩余借贷量的10%以下。

人们可以查看这些数据并说,‘DeFi借贷是如此集中’。市场遵循风险投资领域中典型的幂律模式。如果有什么不同的话,考虑到过去几个月的波动性和清算频率,这些平台运行得异常良好。我选择这些数据集是为了展示DeFi在更多次要协议之间的竞争程度。我想,成为DeFi创始人并不容易。

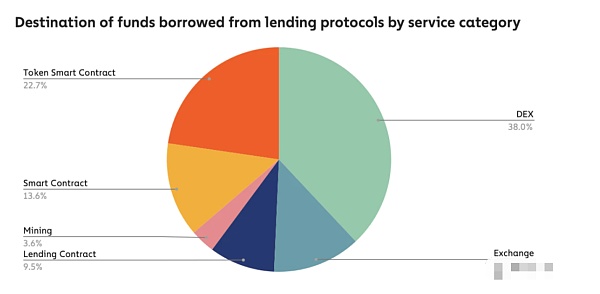

这些数据有趣地显示了大多数人使用DeFi贷款的目的。大约38%的用户将贷款中收到的资产发送给DEX。这通常是为了用它换取另一种资产,该资产的升值速度可能快于为贷款支付的利息。大约13%的交易量流向了典型的交易所。总体而言,在DeFi中获得的所有贷款中有一半以某种形式回到了交易所。

我发现有趣的是,只有3.6%的贷款资金流向了与矿工挂钩的钱包。我推测这可能是因为矿工之间的杠杆来自于更集中的来源,如Nexo或银行。因此,目前可以肯定地说,与DeFi挂钩的贷款(大部分)是用于交易。

由DeFi 主导的 DAO

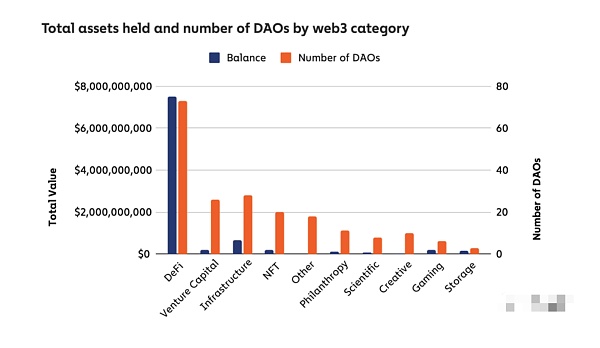

如今,几乎所有事物都有一个DAO。它们的有效性和相关性仍然受到质疑,但越来越清楚的是,与DeFi相关的DAO将在可预见的未来占据主导地位。与DeFi相关的企业在DAO中持有约83%的资本。与DeFi相关的DAO平均管理着约1亿美元的资金。这是有原因的。DeFi相关企业的现金流和典型的op-ex完全在链上。当DAO与链下世界交互的时候,就很难验证发生了什么。

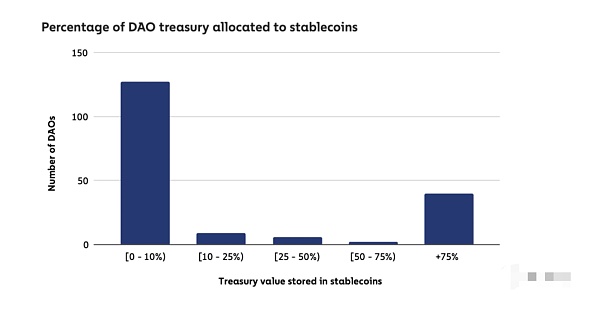

不过,有一点需要注意。在Chainalysis审查的DAO中,约85%的DAO将其全部资金存储在单一资产中。我认为这通常是企业发行的token。chainalysis覆盖的DAO中,只有约23%使用稳定币。其中,约有130个DAO的AUM不到10%,而约有40个DAO的AUM达到了75%。这个数据有点问题,因为它只检查了DAO的数量和分配给稳定币的资本比例。了解货币价值会更好地说明问题。

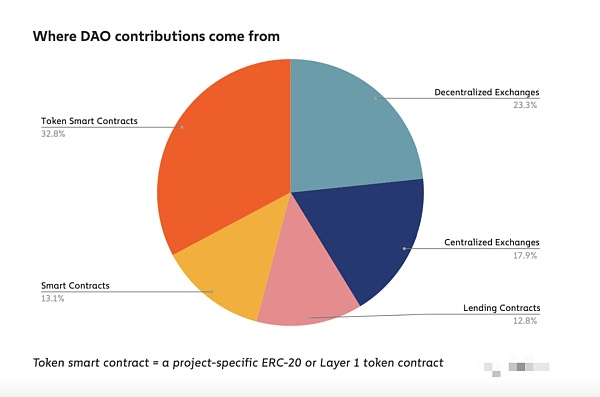

该数据集还包含有关谁使用DAO的信息。今天,每流向DAO的5美元中,只有1美元来自中心化服务。相反,DAO管理的大部分资金来自其他智能合约、借贷平台或去中心化交易所。

NFT是新的DeFi

认为熊市冻结了NFT?不。与2021年总支付额400亿美元相比,2022年已经有大约370亿美元用于NFT。这些数据中有一些更有趣的发现。

报告发布时,约有75万NFT买家和卖家活跃在链上。这个数字的峰值出现在今年第一季度,当时这个数字几乎达到了100万用户。这是迄今为止NFT市场的总规模。我发现耐人寻味的是,与2021年第一季度相比,这一数字增长了约20倍。对于NFT来说,这不是一个糟糕的年份。

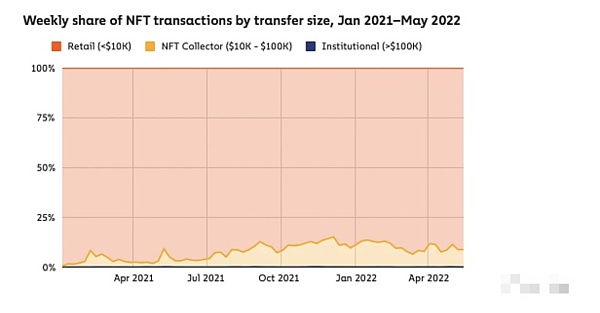

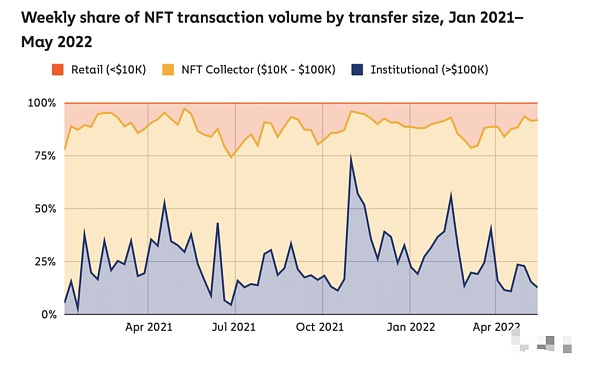

机构所做的与NFT有关的交易数量很少。就交易频率而言,似乎90%以上的交易资产价值低于1万美元。这是否意味着机构和交易者并不重要?不是的。处理价值1万至10万美元资产的交易者和机构(交易额超过10万美元的交易者)约占交易量的 90%。

我认为此时我们将看到市场一分为二。

低端、价格合理的NFT可能主要在第二层或像Solana这样的低成本网络上进行。这将专注于相对较低的交易费用并增加用户体验,而不是成为投机工具。

与艺术不相上下的昂贵NFT。为此考虑token化音乐权利或无聊猿之类的东西。他们可能会在早期采用者的“旧”资金已经存在的层面上。只要交易最终确定,他们就不会在乎花费几百美元的费用。

创始人将不得不选择为这两者中的任何一个提供服务。对于大多数与NFTFi相关的创始人来说,关注后者可能对扩大规模至关重要。Metastreet.xyz是一个很好的例子,下面的图表解释了原因:

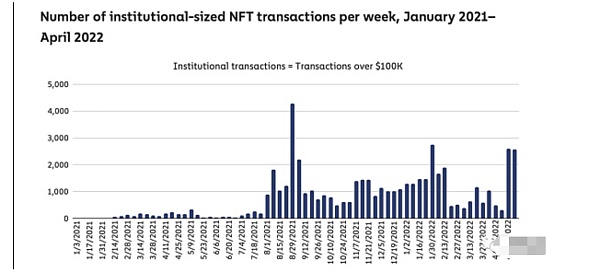

价值超过10万美元的NFT相关交易数量目前正处于峰值。截至2022年4月末,每月有超过4000笔价值10万美元以上的交易。对于企业来说,抓住这一交易量的一小部分,并在此基础上收取哪怕是0.2%的费用都是非常有利可图的。该报告还深入探讨了元宇宙房地产的持有行为。

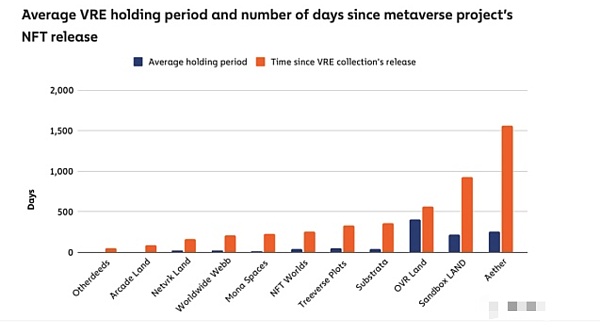

“在我们研究的11个项目中,有10个项目中用户持有VRE NFT的时间不到NFT集合上线时间的25%。在11个项目中,有6个项目的用户持有的时间不到15%。换句话说,上述大多数项目中的VRE购买更适合被描述为投机。”

它显示了元宇宙房地产类似于token工具的趋势。人们目前购买它的目的是为了以更高的价格出售它。我很想在这里看到的一件事是,几天内每个世界的房地产地块达到历史最高水平的平均时间,以及从那以后持续了多长时间。我推测目前房地产资产的ATH是在推出后的几天内,而且它们不会随着时间的推移而保值。我可以访问一些metaverse数据集,所以我们稍后会深入研究。

报告的其余部分涵盖了有关UST脱钩的信息。我暂时避免讨论这个问题,但会对我见过的最活跃的wash trader进行总结。该报告提到了一个根据交易量奖励token的“平台”。我推测这是looksrare。他们在今年早些时候曾推出过一个token。

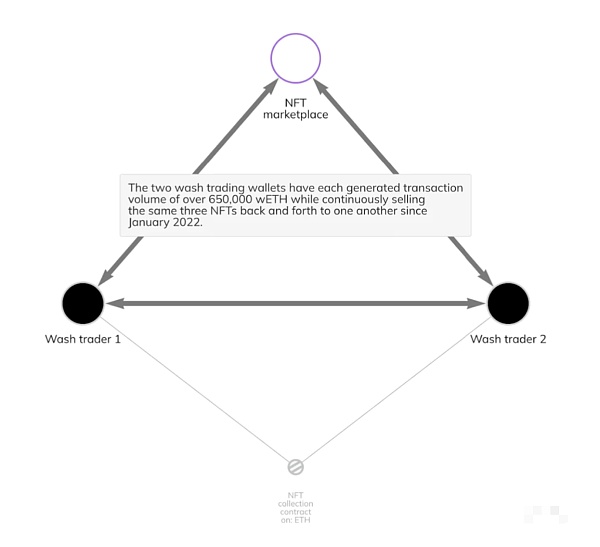

Wash trading通常是指人们在自己之间进行交易,以制造交易量的错觉。在加密货币的情况下,一个人可以启动数千个钱包来申请空投。这些wash trader明目张胆得令人印象深刻。他们做了大约65万个ETH的交易量,彼此之间卖出和买入3个相同的NFT。

他们从未与任何其他卖家或买家有过互动。有关钱包设法花费了1.14亿美元的汽油费,以获得价值约1.855亿美元的token。

我只是对该团队没有费心叫停这些奖励感到困惑,因为在链上很容易看到这些垃圾交易。

总结

去中心化交易所的交易量已超过1万亿美元。

他们还有约55%的资产流向交易所。

NFT是散户加入的关键部分。与 NFT互动的钱包平均使用期限为10天,而DeFi为300天。

NFT也是增长最快的链上付费细分市场。在以太坊上从每年约5%增长到现在的25%

去中心化交易所有着可怕的权力法则。排名前5位的DEX占据了约85%的交易量。

借贷平台的趋势相同。Aave和DeFi共同控制通过借贷平台转移的约90%的资金。

从借贷平台获取的所有资产中,有50%流向了交易所

与DeFi相关的DAO平均拥有约1亿的AUM。(60个DAO总计处理60亿美元)。

Chainalysis跟踪的85%的DAO都将其资金存放在单一资产中。对于处理稳定币的 DAO来说,USDC比DAI更受欢迎。

低于1万美元的交易占NFT交易频率的90%以上。上一季度NFT的活跃买家和卖家约为75万。

8月1日,蒂芙尼以近33WRMB的价格购买ENS域名tiffany.eth,引发越来越多的圈内外人士开始关注到ENS这一应用。在这之前,更是有zhifubao.eth、games.eth、apple.eth等诸多域名,卖出数百万RMB的天价。有人说,它是Web3...

「X」to「Earn」:赛道现状与破局思路写在前面</h2>我们从不同的x模式下,挑选了较具代表性的10个项目从项目背景、进度、机制及赛道定位四个维度进行了对比。由此,我们希望能从宏观的角度审视xtoearn生态,思考 x场景的切入角度和意义,理解earn模式的...

以太坊“灰色冰川”硬分叉6月底进行 合并或9-10月代号为灰色冰川(GreyGlacier)的以太坊主网硬分叉即将到来,这是一次推迟难度炸弹的分叉,时间很紧迫,因此请务必尽快更新你的Eth1节点,分叉预计将在6月29日左右发生,也可能会提前一两天。关于Ropsten测试网合并<...

投资DAO的风险投资历程和未来撰写:JanBaeriswyl当今有三种DAO类型最为活跃:协议DAO、投资DAO和工作/社会DAO。为了了解Web3原生工具的未来,我们需要考虑DAO的前景,以及最著名的参与者是谁,他们使用什么工具和框架。所以,在本文中,我们将深...

金色观察 | Lens Protocol——一种 Web3 社交图谱@LensProtocol是web3的一种开放社交图谱协议。我们很多人都听说过Lens。但是Lens是如何工作的-主要组成部分是什么?如何在Lens之上构建?我总结了Lens的文件要义如下。首先,什么是Lens协议?Lens协议是用户拥有的、...

比接飞刀更牛逼的,是韭菜们接Luna的死亡螺旋Luna的惊天暴雷从5.11到现在,一直在持续发酵,不仅热度丝毫未减,还越演越烈。向来圈内圈外的两个世界,也一并把焦点聚焦在了Luna这个热点上。当下,被传统金融称为“币圈茅台”的Luna,让币圈再度被外界妖魔化。而...

稳定币风险状况:USDT 和 USDC 安全吗?USDC比USDT更容易赎回,USDT有可能出现资不抵债的情况。撰文:MattRanger编译:Blockuniocrn距离我上次写关于Tether的文章已经一年多了。从那时起,稳定币已经成为一个150B(1500亿)美元的市场,也是金融监管机构关...

P2E 已死 用第一性原理重新思考链游链上游戏设计要基于链上环境,基于第一性原理的游戏设计思路。撰文:空岛,ParallelVentures投资经理随着熊市的深入,市场越发的无聊了,之前的主流叙事都尽显疲态,Defi的发展陷入了瓶颈,NFT的交易量也节节下滑,...

投资情绪低落 加密总市值会跌破1万亿美元吗?金色财经区块链6月7日讯 加密货币市场的高度波动性恐怕是投资者一直以来最为担心的事情。从目前来看,这种担心不无道理,近期加密货币市场就在经历着一场前所未有的“腥风血雨”。在迄今为止的短短两个月时间内,加...

热存储VS冷存储:如何选择最佳加密存储解决方案?作者:CoinDesk分析师RosiePerper无论是出于安全性还是便利性,选择合适的加密存储解决方案有助于确保您的资产安全。本文将介绍加密钱包热存储与冷存储,对比其优点和缺点,帮助投资者选择最适合自己的存储选项。购...

金色趋势丨BTC距离下一轮主升行情还有多久?

图中可以看到,红色线距离通道下轨仍有一段距离,通过历史走势能看到,2014年和2018年熊市均是收线收至下轨...

获 Paradigm 和 Coinbase Ventures 投资的中东最大加密交易所之一的 Rain Financial 已在近期行情低迷时裁减了数十名员工

据知情人士透露,中东最大的加密货币交易所之一RainFinancialInc.已经在近期加密货币的低迷中解雇了数十名...

金色趋势丨来回画门 市场酝酿大级别单边行情

上图看BTC日线近期在做一个三角收敛,这两天反弹多次打到前顶48200反压趋势线遇阻回落,今日最高也是刚好位...

为什么CPI历史新高而行情反弹?

CPI数据破历史新高。有消息说美联储加息100基点的概率上调至81%,75基点的概率变成了19%。传到市场当然是一...