释放资本效率的途径——NFT 抵押贷款和借款协议研究

如何以 NFT 为抵押物进行高效的融资?本文从定价机制(时间加权平均价格、用户估价、流动性池估价)和交易对手模式(点对点、点对池)两个不同层面介绍了各种不同方式的优缺点,为希望了解如何对NFT这种高波动性低流动性的资产定价的读者提供了入门的科普。

在过去一年里,我们都见证了 NFT 领域波澜壮阔的发展,但我们也意识到一个不可被忽视的事实:当我们的投资组合拥有更多的 NFT 时,流动性就越差。当快速发展的 NFT 技术带来越来越多新奇的应用时,对 NFT 进行金融化来提高资本效率的需求也就越来越大。

NFT 是一种很像房地产的低流动性资产。在传统领域中,不动产通常都会被作为贷款的抵押品,用户可以把资产抵押出去,来获得借款。我们可以把以 NFT 作为抵押品支撑的贷款想象成房屋抵押贷款,用户能够通过使用这些低流动性的资产作为所做贷款的抵押物来借出或借入资金。促进这一过程的中间媒介被称为 NFT 抵押贷款和借贷协议。在本报告中,我们将重点讨论围绕此类协议的研究,包括定价机制和基于交易方的不同类型的方法。

满足抵押品要求的 NFT 需要围绕其价值形成足够的共识,达到主流认为其价值不会很快消退的程度。这需要高交易量和创造者的良好声誉,两者缺一不可。一些最受认可的 NFT 抵押品包括CryptoPunk、BAYC、MAYC、Azuki 和 Doodles,这些也是所谓的“蓝筹”NFT 系列。如果我们把这些“蓝筹” NFT 比作房屋贷款中的房产,那它们无疑是一线城市,而具有最稀有特征的“蓝筹” NFT 则是一线城市中的豪华住宅区。

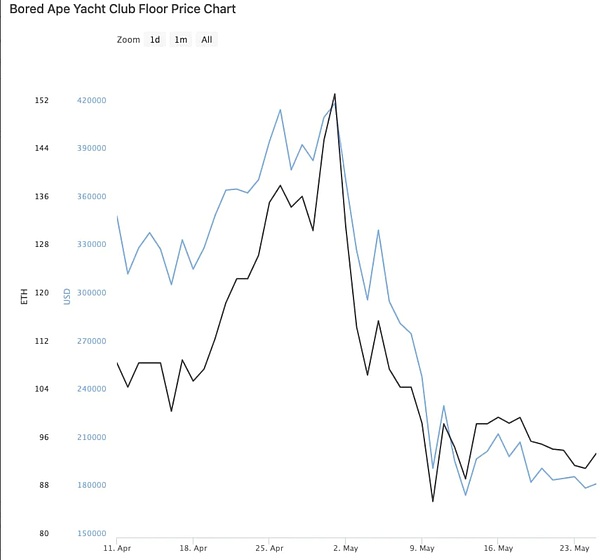

然而,NFT 是高度波动的资产,即使是 "蓝筹 "藏品的价值也可能会出现大幅波动。在 Otherdeed mint 之前,BAYC 的地板价已经创下了以 ETH 计价的历史新高,之后又出现了超过50%的跌幅。NFT 抵押借贷协议在设计中面临的一个长期挑战是:如何无偏见地确定底层资产 NFT 抵押品的价值?现有的参与者已经采取了一些不同的解决方案:

https://www.coingecko.com/en/nft/bored-ape-yacht-club

“

时间加权平均价格法(TWAPs)

像 Chainlink 这样的预言机可以获取并公布销售价格和地板价的时间加权平均价格,从而创建这样一个混合的价格来评估 NFT 的价值。这样的模型可以通过在预定的时间段内取多个价格的平均值来减少异常事件对价格的影响,从而增加潜在的恶意操纵价格的难度。

然而,在 NFT 的估值中使用 TWAPs 有一些主要的缺点:TWAPs 只能应用于市场活跃、交易量大的 NFT 产品,只有这样的 NFT 比较不容易受到针对价格预言机的攻击。TWAPs 方法的资本利用率也较低,因为协议倾向于设置一个较小的资产抵押率,以避免极端市场情况的影响。

例子:BendDAO、JPEG’d、Drops DAO、Pine Protocol、DeFrag

“

用户估价法

在用户估价法中,NFT 的定价是基于用户给出的价格预测得到的。这种让用户进行估价的方式可以适用于更广泛的 NFT 收藏品,因为它不需要像 TWAPs 那样对 NFT 的质量进行非常严格的限定。通过对个人或者策展委员会进行一定的激励,可以实现对 NFT 进行比较公允的价格发现。然而,这种估价方法需要对估价者进行奖励,其估值成本明显高于其他方法,过程效率较低,结果可能不准确。

例子:Taker Protocol、Upshot V1

“

流动性池估价法

用户估价法最重要的问题之一就是其无法为 NFT 提供实时价格。而在流动性池估价法中就不存在这个问题了。在这个方法中,每一个投入协议的 NFT 都被池子中的有效贷款人积极交易,从而在 NFT 上产生恒定的现货定价,等于池中的总 ETH。一旦 NFT 被借款人锁定在一个池子里,交易者就可以开始向池子里存入 ETH,以使 NFT 达到他们认为的价值。如果 NFT 在公开拍卖的情况下被高估,交易者可能会失去其 ETH;在 NFT 被低估,交易者将在池子中放入 ETH 来填满池子,直到他们认为达到该 NFT 的真实市场价值,以努力在出售中获得利润。通过鼓励交易者在 NFT 池子进行投机,NFT 的估价会通过这样动态的方式变成更准确。

例子:Abacus

虽然上面有些例子并不属于 NFT 借贷协议的范围,但这些定价机制在决定贷款金额上限和确定是否要对抵押品进行流动性清算方面发挥着至关重要的作用。一旦 NFT 的价值被确定,根据交易对手方的类型,这些协议可以分为两种模式:

“

点对点借贷

这种方法在理论上适用于所有的 NFT,而且更容易就 NFT 的价值达成共识。把它想象成一个开放的市场,借贷协议作为一个促进交易形成的加速器。一边是 NFT 持有人可以用他们想要的条款创建贷款,另一边是资金提供者可以浏览平台以决定他们想把钱借给谁。一旦资金出借者(也就是资金提供者)接受贷款提议,借贷协议将创建一个智能合约,用于抵押的 NFT 将被发送到一个由协议守护的托管账户。同时,协议将会把贷款和 NFT 兑换票据(用于赎回 NFT) 一起转移给借款人。

当借贷双方就贷款的期限,资产抵押率(LTV),年化收益率等条款细节达成一致时,系统性风险就可以得到缓解,因为违约只发生在单次订单的借贷双方之间。但是,伴随这样的可定制化能力的,是较差的流动性和可扩展性,因为借贷双方需要等待匹配达到共同的协定。

例子:NFTFi、Arcade、MetaStreet

“

点对池借贷

比起可能永远不能达成的“报价-询价”的贷款交易,这是一种更“市场化”的方式。在这种方式中,贷款人提供的流动性资金将被集中在一起形成资金池,共同分享借款人偿还的利息,具体利息的计算方式取决于供需两方的情况。如果出现借款人无法偿还贷款,或者出现 NFT 因价格下跌引起的清算问题,那么协议会自动拍卖 NFT,并将收入返还给贷款人。

通过点对池借贷的方法,可以显著提高可以提供贷款的总金额。借款人可以立即通过抵押 NFT 获得资金,而不需要等待贷款人确认协议条款。但是,这也意味着需要通过预言机生成一个可靠的价格反馈来自动化生成贷款协议条款。所以这种方法只能应用在主流的 NFT 产品中,而长尾的 NFT 资产很容易受到价格操控的影响。

例子:JPEG'd、DeFrag、BendDao、MetaLend、Pine、Drops DAO

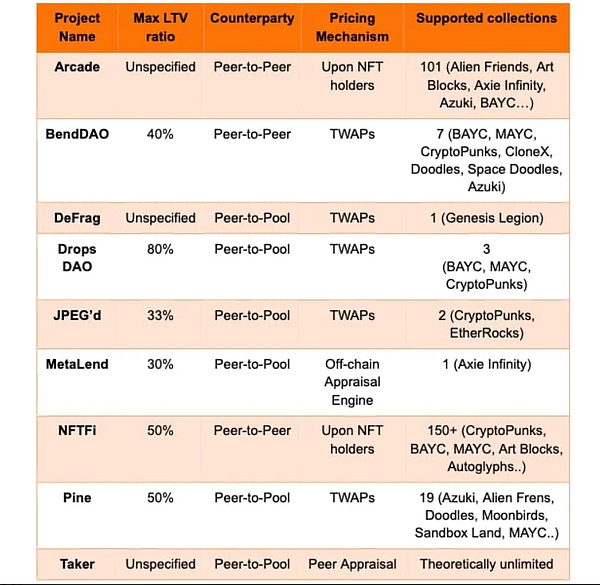

为便于比较,我列出了下表,包括了评估 NFT 借贷协议时的一些重要指标。一些协议决定对资金抵押率(LTV)设置上限,以限制违约的可能性。而对于流动性和需求更大的 NFT 来说,该比率通常更高。在覆盖的 NFT 范围方面,不同协议的差别非常大,但点对点协议要优于大多数点对点协议。请注意,大多数协议在调整定价机制和 LTV 比率的同时,也在不断增加其支持的 NFT 范围。

尽管围绕着 NFT 抵押借贷协议有很多争议,但我们期待更多的 NFT 借贷和金融化的产品可以进入这个领域,为 NFT 收藏者提供一个从数字收藏品中释放更大价值的途径。再往前走一步,如果有一天在借贷协议中锁定了可持续的NFT数量,这些协议可能会变成对NFT拥有一定程度的定价权。有很多未开发的潜力在等着我们,我毫不怀疑金融化将会是今年 NFT 最有力的叙事之一。

作者:Nicole Cheng |

翻译:sirs |

校对:Sue Tang |

排版:Anthony |

来源:The SeeDAO

使用以太坊赚取收益的最佳方法是什么以太坊是当今最流行和最有前途的加密货币之一。尽管它由数百万人持有,但很少有人充分利用该资产并利用它每年赚取2-10%的收入,让我们通过一些方法来赚取高且相对安全的年化收益率(APR)。以太坊是加密货币市场的“...

ETHPoW分叉链和ETH2 以太坊合并后谁是最后赢家文/BitMEXResearch摘要</h2>本文我们讨论以太坊合并时链分叉的可能性,相应将产生ETH2币和新的ETHPoW币。我们研究ETHPoW链的可行性,考虑到币价和经济链应用,几乎可以确定ETHPoW链是条小众链。我们的结论是,尽管ET...

元宇宙四大乱象:炒房、炒币骗局、版权纠葛、割韭菜北京青年报消息,2021年以来,“元宇宙”迎来加速发展,除了国外互联网巨头以外,阿里巴巴、腾讯、百度、网易、京东、字节跳动等国内互联网巨头也纷纷入局。去年12月,中央纪委国家监委发文指出,要理性看待元宇宙带...

以太坊投机行动仍在继续,看跌期权/看涨期权比率为 0.25据Glassnode数据,以太坊投机行动仍在继续,看涨期权的未平仓合约超过61.2亿美元。看跌期权的比例要小得多,仅占15亿美元,看跌期权/看涨期权比率为0.25。...

The Merge 将会给以太坊及整个行业带来怎样的影响?剖析以太坊合并的内部性与外部性影响。原文标题:《以太坊里程碑:TheMerge影响解析》撰文:DODO研究院以太坊合并可以说是2022年整个加密货币社区最值得期待的事情。以太坊从工作量证明到权益证明的转型不仅是一个技...

金色观察 | Coinbase Ventures Q2回顾和市场展望金色财经 区块链7月22日讯 CoinbaseVentures&CorpDev团队发布了2022年二季度回顾和市场展望,下面就让我们一起来看看这家近期备受挣扎的加密货币行业巨头有何表现吧。2022年上半年对所有市场来说都是动荡的,道琼...

无许可治理分层:代币贿赂的辩论web3项目越来越多地通过无许可治理分层来控制。这种治理分层——以Curve战争1的投票托管模型为代表——受到价值捕获的激励,并由可组合性实现。企业家们正在建立投票协调平台(如Convex2、Votium3),帮助投票者购买...

Bankless: 以太坊对战Cosmos原文作者:红军大叔译者按1、作者对Cosmos的理解侧重在于消费链的个性化以及staking这一层面,对IBC的价值,以及基于此的互操作性阐述较少。2、不过,将L2和模块化作为一个对比的视角很好,这也是未来Cosmos一个变量...

一文读懂MakerDAO:以太坊“最疯狂”的DAPP为什么说MakerDAO是以太坊上“最疯狂”的DAPP?在一场对VitalikButerin的采访中,主持人对VitalikButerin提问:“What’sthecraziestapplicationoftheEthereumthatyou’vecomeacrosslately?”(你最近遇到的“最疯狂...

Web3 游戏现状:代币与游戏割裂严重代币经济学的多功能性应该适合游戏设计,包括作为一种心理工具,而不仅仅是一种「盈利」机制。原文标题:《速览加密游戏现状:市场表现低于整体,65%仍在开发阶段》撰文:Calmdonut编译:深潮TechFlow自今年年初以来...